La plus-value constatée à l’occasion de la cession de titres de sociétés est généralement soumise à l’impôt sur le revenu (au taux forfaitaire de 12,8% ou, sur option, au barème de l’IR) et aux prélèvements sociaux. Elle peut également, selon les cas, bénéficier d’abattements (durée de détention, départ en retraite du dirigeant, etc.).

Dans certains cas, le cédant souhaitera bénéficier des liquidités tirées de la vente, par exemple pour financer sa retraite. Mais, en cas de réinvestissement économique, l’apport des titres à une société holding contrôlée par l’apporteur, suivi de la cession par la société holding des titres apportés, peut, par le jeu du report d’imposition, se révéler bien plus avantageux.

APPORT-CESSION ET REPORT D’IMPOSITION

L’apport des titres

Le contribuable apporte à une holding qu’il contrôle (créée pour l’occasion ou non) les titres de la société dont il entend se séparer, et reçoit en contrepartie, non pas un prix de vente, mais des titres de la holding.

L’imposition de la plus-value constatée sur les titres apportés bénéficiera alors d’un report d’imposition. Elle sera imposée :

- Soit lors de la cession, par le contribuable, des titres de la holding ;

- Soit lors de la cession par la holding des titres reçus par voie d’apport si cette cession a lieu dans les trois ans de l’apport, sauf remploi du produit de cession.

Si la cession des titres par la holding intervient plus de trois ans après l’apport, le report d’imposition est maintenu sans condition de remploi.

Le remploi du produit de cession

En cas de cession par la société A (holding) des titres reçus moins de trois ans après l’apport, le report d’imposition peut être maintenu si le produit de cession est, dans les deux ans qui suivent, remployé à hauteur de 60% au moins :

- Dans le financement d’une activité éligible de la holding (cf. colonne ci-contre),

- Dans l’acquisition d’une participation majoritaire au sein d’une société éligible,

- Dans la souscription au capital d’une société éligible.

Ce remploi devra être d’une durée effective de 12 mois minimum.

Il est également possible de remployer le produit de cession dans des parts de fonds, la durée de remploi étant alors de 5 ans.

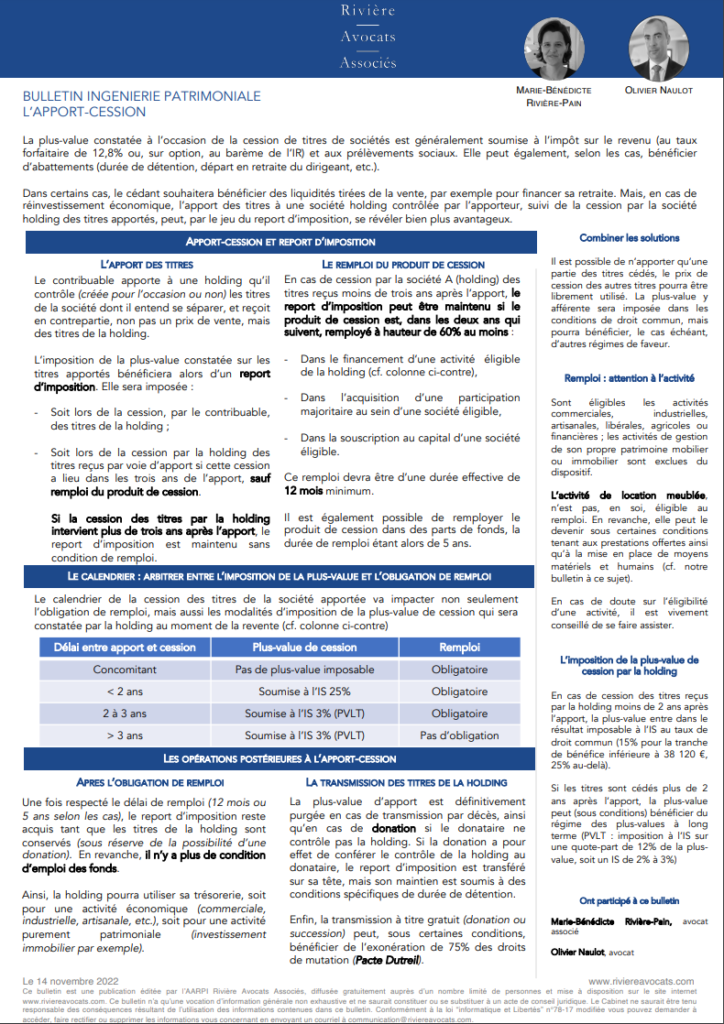

LE CALENDRIER : ARBITRER ENTRE L’IMPOSITION DE LA PLUS-VALUE ET L’OBLIGATION DE REMPLOI

Le calendrier de la cession des titres de la société apportée va impacter non seulement l’obligation de remploi, mais aussi les modalités d’imposition de la plus-value de cession qui sera constatée par la holding au moment de la revente (cf. colonne ci-contre)

|

LES OPÉRATIONS POSTÉRIEURES À L’APPORT-CESSION

Apres l’obligation de remploi

Une fois respecté le délai de remploi (12 mois ou 5 ans selon les cas), le report d’imposition reste acquis tant que les titres de la holding sont conservés (sous réserve de la possibilité d’une donation). En revanche, il n’y a plus de condition d’emploi des fonds.

Ainsi, la holding pourra utiliser sa trésorerie, soit pour une activité économique (commerciale, industrielle, artisanale, etc.), soit pour une activité purement patrimoniale (investissement immobilier par exemple).

La transmission des titres de la holding

La plus-value d’apport est définitivement purgée en cas de transmission par décès, ainsi qu’en cas de donation si le donataire ne contrôle pas la holding. Si la donation a pour effet de conférer le contrôle de la holding au donataire, le report d’imposition est transféré sur sa tête, mais son maintien est soumis à des conditions spécifiques de durée de détention.

Enfin, la transmission à titre gratuit (donation ou succession) peut, sous certaines conditions, bénéficier de l’exonération de 75% des droits de mutation (Pacte Dutreil).

Combiner les solutions

Il est possible de n’apporter qu’une partie des titres cédés, le prix de cession des autres titres pourra être librement utilisé. La plus-value y afférente sera imposée dans les conditions de droit commun, mais pourra bénéficier, le cas échéant, d’autres régimes de faveur.

Remploi : attention à l’activité

Sont éligibles les activités commerciales, industrielles, artisanales, libérales, agricoles ou financières ; les activités de gestion de son propre patrimoine mobilier ou immobilier sont exclues du dispositif.

L’activité de location meublée, n’est pas, en soi, éligible au remploi. En revanche, elle peut le devenir sous certaines conditions tenant aux prestations offertes ainsi qu’à la mise en place de moyens matériels et humains (cf. notre bulletin à ce sujet).

En cas de doute sur l’éligibilité d’une activité, il est vivement conseillé de se faire assister.

L’imposition de la plus-value de cession par la holding

En cas de cession des titres reçus par la holding moins de 2 ans après l’apport, la plus-value entre dans le résultat imposable à l’IS au taux de droit commun (15% pour la tranche de bénéfice inférieure à 38 120 €, 25% au-delà).

Si les titres sont cédés plus de 2 ans après l’apport, la plus-value peut (sous conditions) bénéficier du régime des plus-values à long terme (PVLT : imposition à l’IS sur une quote-part de 12% de la plus-value, soit un IS de 2% à 3%)